こんにちは、かいじゅうです。今回は3倍レバレッジETF:SPXLについて調べてみました。

米国指数の中でも特に人気がある指数にS&P500 指数というものがあります。米国企業の時価総額上位500社で構成される指数であり、長年米国経済が世界経済を牽引してきたこともあり、これまでの平均年率リターンは驚異の約10%(インフレ率を考慮6%~7%)と言われています。

ここまで読んでいただいた方の中には、S&P500に連動するETFや投資信託に投資をしておけば十分なのではないか?と思う方もたくさんいると思います。正解です。しかし、長期でS&P500の右肩上がりを信じるのであれば、2倍レバレッジや3倍レバレッジをかけることでリターンを最大化することができるのではないか?と誰しも考えるところです。

今回は、これまでのチャートで考察したり、ジュニアNISAについても考えてみました。この記事の結果は、リターンを最大化する一方リスクも最大化してしまうので投資を行うのであれば握力最大で臨みたい。ただしジュニアNISAについてはお勧めできません。という内容です。

レバレッジETFを買うのであれば業界最低水準の手数料で購入できるため、松井証券がおすすめです。↓

※投資にはリスクがあります。投資はご自身の判断でご自身のリスクに合わせて行うようにしてください。

SPXL基本情報(SSO・SPYと比較)

| SPY(レバレッジなし) | SSO(2倍レバレッジ) | SPXL(3倍レバレッジ) | |

| 現在値(ドル) | 378.83 | 45.22 | 66.24 |

| 経費率(%) | 0.09 | 0.90 | 0.95 |

| 5年トータルリターン(%) | 11.23 | 15.45 | 15.42 |

| 3か月トータルリターン(%) | -12.74 | -25.88 | -38.17 |

| 52週高値(ドル) | 479.98 | 74.76 | 147.98 |

| 52週安値(ドル) | 362.17 | 41.52 | 58.59 |

| 設定日 | 1993年1月22日 | 2006年6月21日 | 2008年11月5日 |

米国株式が下落トレンド入りしているため、それぞれ下落していますが2倍レバレッジ、3倍レバレッジとレバレッジの倍数が大きくなるほど直近のトータルリターンは大幅に差があります。同じく、下落トレンド中のために長い期間で見たときもレバレッジの大幅な下落によりリターンに差があまりなくなってしまっています。

もちろん2021年の終わりごろで見れば、3倍レバレッジとレバレッジなしの差はかなりの物になっていたはずです。投資するタイミングでかなりリターンは変わってきてしまいます。

切り取る期間によって、リターンは大きく変わってきます。

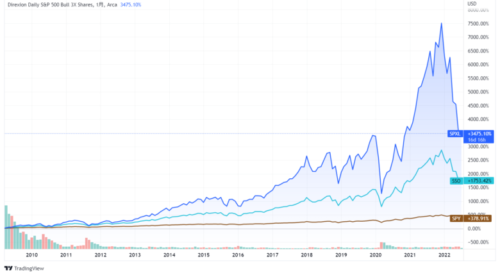

S&P500{SPXL(3倍)・SSO(2倍)・SPY(レバなし)}チャート

2009年頃からの比較になります。元指数は同じなので単純にレバレッジの倍数によって差が出たものだと思います。やはり3倍レバレッジのSPXLが群を抜いています。しかし、単純にレバレッジをかけた方が良いというわけではなくそれだけリスクをとっているということも忘れてはいけません。結果は大きなリターンを得ることができていますが、逆にマイナス幅が大きくなる可能性もありました。

また、手数料も忘れてはいけません。期間が長くなればなるほど経費率に差がある分レバレッジなしのSPYの方がコスパが良くなってきます。レバレッジ商品はSPYなどのレバレッジ商品がリスク=リターンとなっているとすると、必ずしもそうなりません。

しかし、比較的少額で大きなリターンを得られるという点ではダントツで優れています。投資を行うのであれば下落相場でも手放さない絶対のメンタルが重要になると思います。

どちらが良いというわけではなくそれぞれの特性をわかった上で投資を行えばよいと思います。

SPXLをジュニアNISAで買うのはありか?

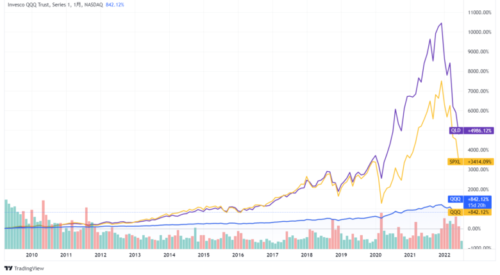

レバレッジなしの指数連動ETFでボラティリティが高いQQQ(NASDAQ100)と比較してみました。レバナス(QLD)とも比較しています。これをみると2倍レバレッジのレバナスに負けています。レバナスもそうですが、QQQでもボラティリティが高いと言われているのにレバレッジをかけることでさらにボラティリティが高くなっているのがわかります。

ここまで高いと使う時期がある程度わかっているジュニアNISAには使用が厳しいかもしれません。もちろんジュニアNISAの一部で購入するのはいいかもしれませんがジュニアNISAの特徴上すべてを同時に途中売却することになるか、そのまま課税口座へ移行となるので、VTI・SPY・VTが無難かもしれません。

必要な時に売却する方がほとんどだと思いますので、同じ銘柄で買っていく方が良いと思いました。

ジュニアNISAには向いてはないけど大きなリターンは魅力ですね。

まとめ

各金融機関では米国の指数は10年くらいは横ばいの可能性も示唆されていますし、1年や2年の短期間で見れば上昇する可能性はありますがこれまでのようなリターンを得られるかは懐疑的な眼もあります。

特にハイテクセクターなどを多く含むNASDAQは長期間沈んだままの可能性も示唆されていますので、投資が難しくなってきています。

他の投資対象としてインドやメキシコなどの新興国株が注目されてきていますがそちらがブームになるかは不明です。かいじゅうは、米国株の指数連動ETFや投資信託であれば、これまで超長期間右肩上がりの成長を続けてきていますのであれ程度のリターンは期待できると思います。

確実な投資はないので日々勉強も大事ですね。